コスト関連

キャッシュフロー計算書とは?作り方の流れとチェックすべきポイント

企業が経営上の課題を解決するには、まず現状を明らかにすることが、解決への第一歩といえます。

キャッシュフローが悪化している場合、具体的な問題点を見つけたうえで、対策を講じる必要があります。

そこで活用できるのが、「キャッシュフロー計算書」です。

今回は、キャッシュフロー計算書の基礎知識や、作成の流れ、チェックポイントについてお伝えします。

キャッシュフローの改善へ向けて、ぜひ参考にお読みください。

キャッシュフロー計算書の基礎知識

初めに、企業のキャッシュの動きを把握するのに役立つ、キャッシュフロー計算書の基礎知識を解説します。

貸借対照表や損益計算書との関係についても確認しておきましょう。

キャッシュフロー計算書(C/F)とは?

「キャッシュフロー計算書(C/F)」は、会計期間中における企業のキャッシュの動きを示した書類です。

キャッシュには現金、預金のほか3カ月以内に換金できる投資信託などの資産も含まれます。

キャッシュフローとは、キャッシュイン(企業に入ってくるお金)からキャッシュアウト(企業から出ていくお金)を差し引いた収支のことです。キャッシュフロー計算書を確認すれば、企業のお金の流れや経営実態がわかります。

上場企業などディスクロージャー制度の対象となる企業には、キャッシュフロー計算書の作成が義務付けられています。一方で、作成義務がない企業においても、キャッシュフロー経営に役立てられるでしょう。

キャッシュフロー経営とは、キャッシュフローに着目しながら経営状況を分析する経営手法です。

資金ショートの防止や、早めの資金繰り対策につながるため、導入を検討してはいかがでしょうか。

キャッシュフロー計算書と他の財務諸表との関係

- 貸借対照表(B/S)

貸借対照表(B/S)とは、資産・負債・純資産など、一定期間の財政状況を示した書類です。

貸借対照表は期末時点で会社にある資産を示すのに対し、キャッシュフロー計算書は資産の増減の量と原因を表します。

- 損益計算書(P/L)

損益計算書(P/L)とは、企業の経営成績を示した決算書です。

年間の収益・費用・利益の金額が表示され、経営状態の把握に役立つほか、本業とそれ以外の利益をそれぞれ読み取れます。

それに対してキャッシュフロー計算書では、本業の一会計期間における現金収入・支出を示す点が異なります。

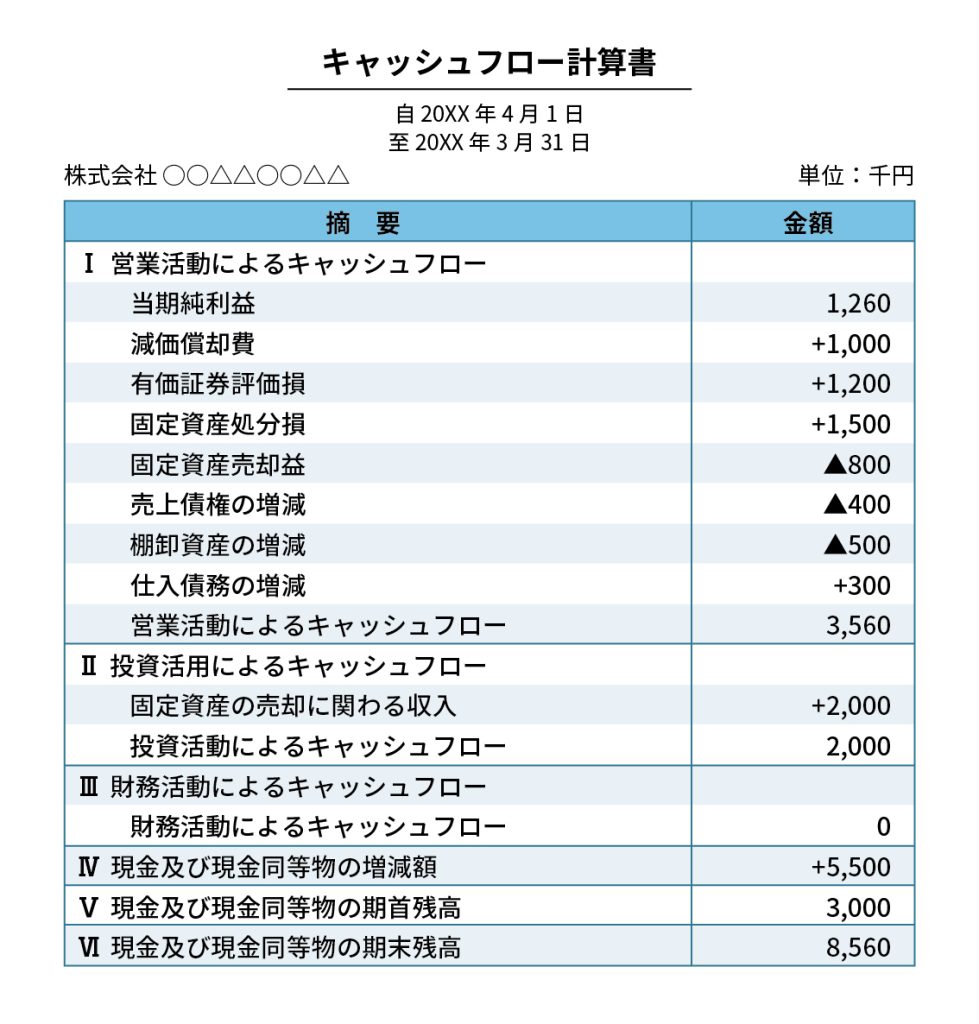

キャッシュフロー計算書の作り方の流れ

次に、キャッシュフロー計算書の作成方法を解説します。

キャッシュフローの項目ごとの特徴を押さえて作成し、経営戦略にお役立てください。

STEP1:必要書類を用意する

まずは、必要書類をご用意ください。

前期と当期の貸借対照表、当期の損益計算書は、キャッシュフロー計算書の記入に必要です。

固定資産台帳は、減価償却費の確認に使用します。

キャッシュフロー計算書の記入時の資料として、有価証券・社債・新株発行に関する資料も揃えておきましょう。

STEP2:キャッシュフローを3つの項目に分けて作成する

- 営業活動によるキャッシュフロー

「営業活動によるキャッシュフロー(営業キャッシュフロー)」とは、企業の本業におけるお金の流れを示す項目です。

詳細なお金の流れがわかる「直接法」と、簡易的な「間接法」の2種類の表記方法があります。

作成しやすさから、実務では一般的に間接法が用いられます。

間接法では、損益計算書の税引前当期純利益をもとにキャッシュフローを算出するのが特徴です。

なお、「営業活動によるキャッシュフロー」から「投資活動によるキャッシュフロー」を差し引いたものを「フリーキャッシュフロー」と呼びます。フリーキャッシュフローは、企業が本業で稼いだ資金のうち、自由に使用できるお金となります。

- 投資活動によるキャッシュフロー

「投資活動によるキャッシュフロー(投資キャッシュフロー)」とは、企業の投資活動におけるお金の流れを示す項目です。

たとえば、有形固定資産や有価証券の取得・売却のように、設備投資や他社への投資や回収などが対象となります。

科目は「有形固定資産の取得による支出」といった形で表し、未払金や未収入金の残高と調整しながら数値を算出します。

- 財務活動によるキャッシュフロー

「財務活動によるキャッシュフロー(財務キャッシュフロー)」とは、企業の資金調達活動におけるお金の流れを示す項目です。資金の調達・返済にともなう増減額が明らかになります。

資金の調達の例として、事業資金の借入れや、株式の発行などが挙げられます。

返済の例は、事業資金の返済や、配当金の支払いなどです。科目は「長期(短期)借入れによる収入」といった形で表します。

キャッシュフロー計算書のチェックポイント

作成したキャッシュフロー計算書は、以下のポイントでチェックしてみてください。

最後に、キャッシュフロー計算書の読み取り方についてお伝えします。

営業活動によるキャッシュフローのチェックポイント

営業活動によるキャッシュフローは、本業の稼ぎを示す項目なので、プラスであるほうが望ましいでしょう。

プラスであれば、外部からの資金に頼らず新規投資や借入金の返済が行えるといえます。

マイナスの場合は、原因の調査が必要です。

また、キャッシュフローマージンが高ければ本業が順調と判断できます。

キャッシュフローマージンとは、「営業活動によるキャッシュフロー」を売上高で割ったものです。

投資活動によるキャッシュフローのチェックポイント

投資活動によるキャッシュフローは、数値がマイナスであるほど積極的な投資を行っている状況と読み取れます。

設備投資を行っている企業では、マイナスになるのが一般的です。

また、資金に余裕があり、株式の購入や貸付けを行う企業でも、支出が多くなる傾向にあります。

財務活動によるキャッシュフローのチェックポイント

財務活動によるキャッシュフローでは、事業資金の借入れ・返済による増減を確認できます。

借入金が利益の増加につながる用途で使われているか、返済額に無理がないかなど、詳細も含めてチェックすることが大切です。営業活動によるキャッシュフローに余裕があれば、返済の前倒しなども視野に入れましょう。

フリーキャッシュフローのチェックポイント

フリーキャッシュフローは、プラスでかつ余裕があるほうが、経営状況が良好と考えられます。

事業資金の返済や、新規事業への投資が可能です。マイナスの場合は、資金調達が必要と考えられます。

ただし、投資へ積極的な企業では、一時的にフリーキャッシュフローがマイナスとなるものの、将来的に利益が増加する可能性があります。

コスト削減でキャッシュフローの改善を!

キャッシュフローを改善するには、まず現状を把握する必要があります。

その後、各企業の状況により、キャッシュフローの改善策は様々です。改善策の1つにコスト削減があります。

店舗、事業所、拠点を複数お持ちの企業であれば、「地代家賃」は支出構成の中で大きな割合を占めます。

ですが、「自社には不動産に関する専門家がない」「貸主様との関係を悪化させたくない」とのお悩みから地代家賃の減額交渉を行っていない企業も多いです。

そのような場合は『賃料適正化コンサルティング』をご利用ください。

プロのコンサルティング会社が「ご契約中の賃料が適正化かどうか診断」をするだけでなく、賃料協議のサポートもいたしますので、貸主様との関係性も安心です。

地代家賃(賃料)によるコスト削減なら、ビズキューブ・コンサルティングへお気軽にご相談ください。